Tầm quan trọng của giá trị nội tại trong phân tích cơ bản

Trong phân tích cơ bản, giá trị nội tại là việc tính toán giá trị thực của một chứng khoán dựa trên mô hình tài chính của công ty.

Giá trị nội tại là nền tảng cốt lõi giúp các nhà đầu tư giá trị khám phá ra các cơ hội đầu tư tiềm năng cho lâu dài. Để tính toán giá trị nội tại, bạn cần phải hiểu rõ về phân tích cơ bản.

Bạn muốn tìm hiểu thêm về phương pháp phân tích cơ bản? Hãy xem ngay bài viết sau.

Bạn muốn tìm hiểu thêm về đầu tư giá trị? Hãy xem ngay bài viết sau.

Giá trị nội tại là gì?

Giá trị nội tại (Intrinsic Value) là thước đo giá trị cảm nhận hoặc giá trị tính toán của cổ phiếu hay các loại chứng khoán khác. Thuật ngữ này được sử dụng trong phân tích cơ bản để ước tính giá trị của một cổ phiếu và dòng tiền của cổ phiếu đó.

Để xác định giá trị nội tại, nhà đầu tư cần tính toán dựa trên nhiều dữ liệu tài chính khác nhau, thay vì chỉ dựa trên giá thị trường đang giao dịch của cổ phiếu đó.

Ý nghĩa của giá trị nội tại

Các nhà đầu tư theo phương pháp phân tích cơ bản có thể ước tính giá trị nội tại của cổ phiếu hay của một tài sản để xác định mức giá nên mua vào và tiềm năng tăng trưởng của cổ phiếu đó trong tương lai.

Không có tiêu chuẩn hay công thức chung nào để tính toán giá trị nội tại. Thông thường, các nhà phân tích sẽ xây dựng các mô hình định giá dựa trên các khía cạnh của một doanh nghiệp bao gồm các yếu tố định tính, định lượng và dự đoán.

- Các yếu tố định tính như mô hình kinh doanh, quản trị và thị trường mục tiêu, là những yếu tố thể hiện cụ thể những những việc mà doanh nghiệp làm.

- Các yếu tố định lượng trong phân tích cơ bản bao gồm các tỷ số tài chính và phân tích báo cáo tài chính. Những yếu tố này đề cập đến các thước đo về mức độ hoạt động của doanh nghiệp.

- Các yếu tố dự đoán là các yếu tố giúp nhà đầu tư ước tính giá trị tương đối của một tài sản. Các yếu tố này phần lớn được ước tính dựa trên phương pháp phân tích kỹ thuật.

Nhà phân tích cần phải sử dụng nhiều giả định khác nhau và giảm thiểu các suy luận, dự đoán chủ quan. Sau khi thực hiện phân tích, nhà đầu tư sẽ so sánh giá trị thu được với giá thị trường hiện tại của cổ phiếu để xác định xem cổ phiếu đó đang được định giá cao hay thấp. Từ đó, họ có cơ sở để ra quyết định giao dịch.

Ví dụ: Công ty B có lợi nhuận ổn định, nhưng nếu ban lãnh đạo có hành vi vi phạm luật pháp hoặc các quy định của Chính phủ, giá cổ phiếu của công ty đó có thể sẽ giảm trong một khoảng thời gian. Bằng cách thực hiện phân tích tài chính công ty, nhà đầu tư có thể nhận thấy công ty đang bị định giá thấp trong khoảng thời gian đó.

Quy luật giá trị là quy luật cơ bản của nền kinh tế sản xuất. Thấu hiểu bản chất của quy luật giúp doanh nghiệp tối ưu năng suất đạt lợi nhuận bền vững.

Các cách phổ biến để ước tính giá trị nội tại

Như Anfin đã đề cập ở trên, không có công thức chung để tính giá trị nội tại. Tùy vào cách thức và mô hình định giá mà nhà đầu tư xây dựng, họ có thể ước tính giá trị nội tại của cổ phiếu theo các cách khác nhau. Dưới đây Anfin giới thiệu đến bạn 3 cách phổ biến thường được các nhà phân tích cơ bản sử dụng để xác định giá trị nội tại của cổ phiếu

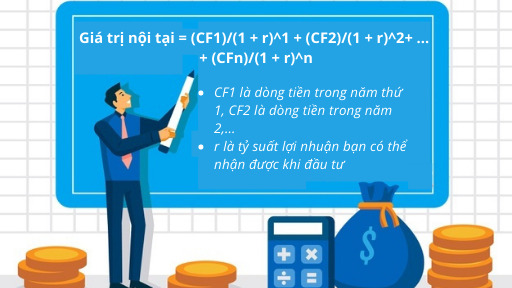

Phân tích dòng tiền chiết khấu

Một số nhà phân tích cơ bản cho rằng phân tích chiết khấu dòng tiền (Discounted Cash Flow - DCF) là cách tốt nhất để tính toán giá trị nội tại của cổ phiếu. Để thực hiện phân tích DCF, bạn sẽ cần làm theo ba bước:

- Ước tính tất cả các dòng tiền trong tương lai của công ty.

- Tính giá trị hiện tại của mỗi dòng tiền trong tương lai.

- Tính tổng các giá trị hiện tại để có được giá trị nội tại của cổ phiếu.

Bước đầu tiên sẽ là bước khó nhất. Việc ước tính dòng tiền trong tương lai của một công ty đòi hỏi bạn phải kết hợp nhiều kỹ năng và xem xét nhiều dữ liệu. Có thể bạn sẽ cần phải nghiên cứu kỹ các báo cáo tài chính của doanh nghiệp. Bạn cũng sẽ cần hiểu rõ về triển vọng tăng trưởng của công ty để đưa ra các dự đoán có cơ sở về cách dòng tiền có thể thay đổi trong tương lai.

Xem thêm: Báo cáo tài chính được xem như “nhật ký” ghi chép “tất tần tật” những hoạt động kinh doanh của công ty. Vậy báo cáo tài chính gồm những gì?

Dưới đây là công thức bạn có thể sử dụng để tính toán giá trị nội tại bằng cách sử dụng phương pháp phân tích dòng tiền chiết khấu:

Xem thêm:

- Nếu biết cách phân tích Dupont, nhà đầu tư sẽ hiểu chỉ số tác động đến tỷ suất sinh lời trên vốn chủ sở hữu. Đây là điều quan trọng nhà đầu tư cần biết.

- Dòng tiền tự do trong lĩnh vực tài chính hiện nay đã không còn quá xa lạ. Nhưng cụ thể dòng tiền tự do là gì? Có ý nghĩa ra sao?

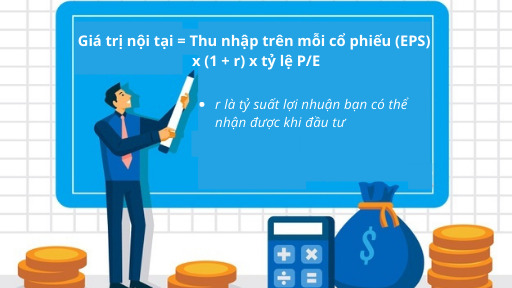

Phân tích dựa trên số liệu tài chính

Một cách nhanh chóng và dễ dàng khác để nhà phân tích cơ bản xác định giá trị nội tại của cổ phiếu là sử dụng các số liệu tài chính như tỷ lệ giá trên thu nhập (P/E). Dưới đây là công thức tính giá trị nội tại dựa trên chỉ số P/E của một cổ phiếu:

Ví dụ: Giả sử công ty A tạo ra thu nhập trên mỗi cổ phiếu là 5.000 đồng trong 12 tháng qua. Giả định công ty sẽ có thể tăng thu nhập khoảng 12,5% trong vòng 5 năm tới, cổ phiếu hiện có P/E là 35,5. Sử dụng những số liệu này, giá trị nội tại của A là:

(5.000đ mỗi cổ phiếu) x (1 + 0,125) x 35,5 = 199.687,5 mỗi cổ phiếu

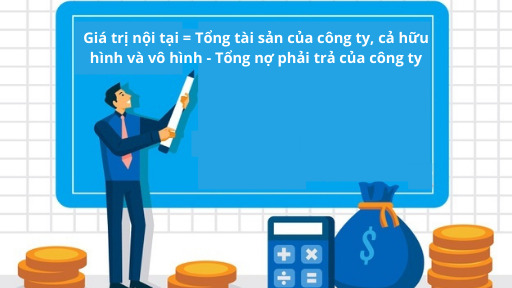

Ước tính dựa trên tài sản

Cách đơn giản nhất để tính giá trị nội tại của cổ phiếu là sử dụng phương pháp định giá dựa trên tài sản. Công thức cho phép tính này như sau:

Ví dụ: Giả sử tổng tài sản của công ty A là 20 tỷ đồng. Tổng nợ phải trả của nó là 7 tỷ đồng. Trừ đi các khoản nợ phải trả sẽ cho giá trị nội tại của cổ phiếu là 13 tỷ đồng.

Tuy nhiên, phương pháp này có một nhược điểm là không kết hợp bất kỳ số liệu nào về triển vọng tăng trưởng của công ty. Định giá dựa trên tài sản thường có thể đưa ra giá trị nội tại thấp hơn nhiều so với các phương pháp tiếp cận khác.

Ngoài việc xác định giá trị nội tại bằng các công thức định lượng trên, các nhà phân tích cơ bản còn kết hợp xem xét các yếu tố định tính và dự báo để tăng tính chính xác cho kết quả.

Định giá một cổ phiếu là một bước quan trọng trong đầu tư. Vậy có bao nhiêu cách định giá cổ phiếu? Anfin sẽ giúp bạn hiểu rõ hơn qua bài viết!

Tóm lại...

Mục tiêu của chiến lược đầu tư giá trị là tìm kiếm những cổ phiếu đang được giao dịch với giá thấp hơn giá trị nội tại của chúng. Có nhiều phương pháp đánh giá giá trị nội tại của một cổ phiếu, bạn nên chọn phương pháp phù hợp với mình và kết hợp xem xét nhiều dữ liệu định tính, định lượng khác nhau trong phân tích cơ bản để có được mô hình đánh giá tốt nhất.

Để đầu tư chứng khoán dễ dàng và thuận tiện, hãy tải ngay App Anfin - Đầu tư chứng khoán trên App Store tại đây hoặc trên Google Play tại đây

Nguồn tham khảo: investopedia.com

Đầu tư tích lũy đơn giản và nhanh chóng với Anfin

-

Mở tài khoản chỉ mất vài phút

-

Đầu tư tích lũy chỉ từ 10.000đ

-

Học kiến thức và theo dõi tin tức cùng Cộng đồng miễn phí

Đăng ký cập nhật thông tin từ Anfin

Anfin sẽ thường xuyên cập nhật qua email cho bạn những thông tin và bài viết mới nhất.