Chỉ số/ đường MACD là gì? Đường chuyển động trung bình phân kỳ hội tụ

Đường MACD được gọi là đường chuyển động trung bình phân kỳ hội tụ. Đây là chỉ báo kỹ thuật giúp những nhà đầu tư chứng khoán chuyên nghiệp xác định xu hướng tăng, giảm giá và sức mạnh của xu hướng.

Anfin sẽ chia sẻ cụ thể về khái niệm, công thức tính và cách theo dõi chỉ báo kỹ thuật này để xác định xu hướng thị trường, tín hiệu giao dịch qua bài viết sau.

Nội Dung Bài Viết

Trước tiên hãy tìm hiểu đường MACD là gì?

Đường MACD là cụm từ viết tắt của Moving Average Convergence Divergence, hay còn gọi là đường chuyển động trung bình phân kỳ hội tụ. Đây là chỉ báo kỹ thuật giúp các nhà phân tích kỹ thuật nhìn thấy hướng đi và độ mạnh của xu hướng giá.

Đường MACD cũng cung cấp các tín hiệu giao dịch để nhà đầu tư ra quyết định. Chỉ báo này bao gồm hai đường là: đường MACD và đường trung bình động theo cấp số nhân (Exponential Moving Average - EMA) hay còn gọi là đường tín hiệu.

Moving Average Convergence Divergence nhìn có vẻ phức tạp vì nó dựa vào các số liệu thống kê bổ sung như đường tín hiệu.

Nhưng về cơ bản, chỉ số MACD giúp các nhà đầu tư chứng khoán chuyên nghiệp phát hiện khi nào dao động giá có thể báo hiệu sự thay đổi trong xu hướng sắp tới. Điều này có thể giúp các nhà giao dịch quyết định khi nào nên mua vào hoặc bán ra cổ phiếu.

Công thức tính MACD là gì?

Đường MACD = EMA (12) – EMA (26)

Trong đó:

EMA (12), EMA (26) là đường trung bình động tính theo lũy thừa tương ứng 12 ngày và 26 ngày.

MACD được tính bằng cách trừ đường EMA dài hạn (26 phiên giao dịch) cho EMA ngắn hạn (12 phiên).

Cách theo dõi chỉ báo kỹ thuật MACD

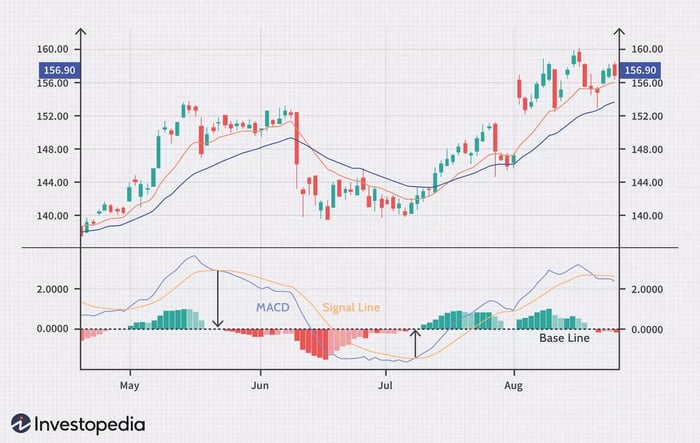

MACD có giá trị dương (đường màu xanh trong biểu đồ bên dưới) khi đường tín hiệu 12 phiên (được biểu thị bằng đường màu đỏ trên biểu đồ giá) nằm trên đường tín hiệu 26 phiên (đường màu xanh trong biểu đồ giá).

Chỉ số có giá trị âm khi đường tín hiệu 12 phiên nằm dưới đường tín hiệu 26 phiên.

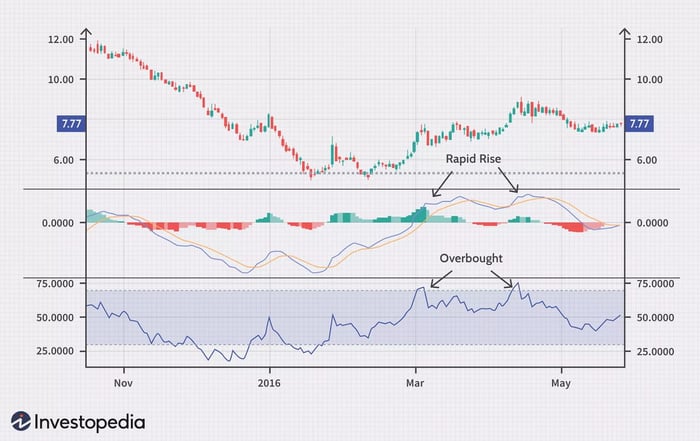

Qua biểu đồ MACD sau, bạn có thể thấy cách hai đường tín hiệu được thêm vào biểu đồ giá sẽ tương ứng với đường MACD cắt nhau trên hoặc dưới đường giới hạn (Base Line) trong chỉ báo kỹ thuật bên dưới.

Nguồn: Investopedia

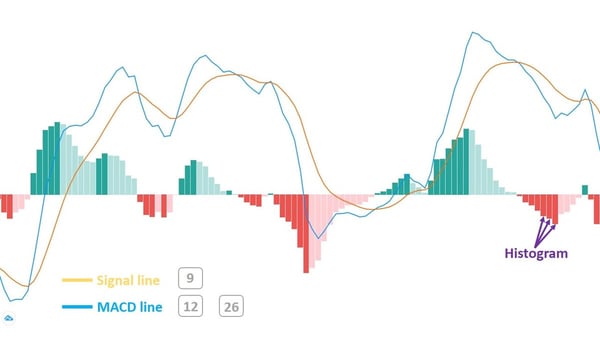

MACD thường được hiển thị với biểu đồ tần suất (Histogram) thể hiện khoảng cách giữa đường MACD và đường tín hiệu.

- Nếu MACD nằm trên đường tín hiệu, biểu đồ tần suất sẽ nằm trên đường giới hạn của nó.

- Nếu MACD nằm dưới đường tín hiệu, biểu đồ sẽ nằm dưới đường giới hạn của nó.

Nguồn: Investopedia

Theo dõi xu hướng giá và xác định tín hiệu giao dịch bằng đường MACD

Xác định tín hiệu giao dịch khi MACD và đường tín hiệu cắt nhau

Nhà giao dịch có thể xác định xu hướng giá khi MACD và đường tín hiệu cắt nhau bằng cách sau:

- Khi đường MACD cắt và nằm dưới đường tín hiệu, giá đang đi xuống, nhà đầu tư có thể bán ra trước khi giá tiếp tục giảm.

- Khi đường MACD cắt và nằm trên đường tín hiệu, giá đang có xu hướng đi lên, nhà đầu tư có thể mua vào trước khi giá lại lên cao hơn.

Nguồn: Investopedia

Tín hiệu từ sự cắt nhau giữa hai đường cũng sẽ đáng tin hơn khi chúng phù hợp với xu hướng trên thị trường.

- Nếu đường MACD cắt và nằm trên đường tín hiệu sau một đợt điều chỉnh ngắn trong một xu hướng tăng dài hạn, thì tín hiệu đó đủ điều kiện xác nhận giá sẽ tăng.

- Nếu đường MACD cắt và nằm dưới đường tín hiệu sau một đợt điều chỉnh ngắn trong một xu hướng giảm dài hạn, các nhà giao dịch sẽ coi đó là tín hiệu xác nhận giá sẽ tiếp tục giảm.

Xác định sự phân kỳ

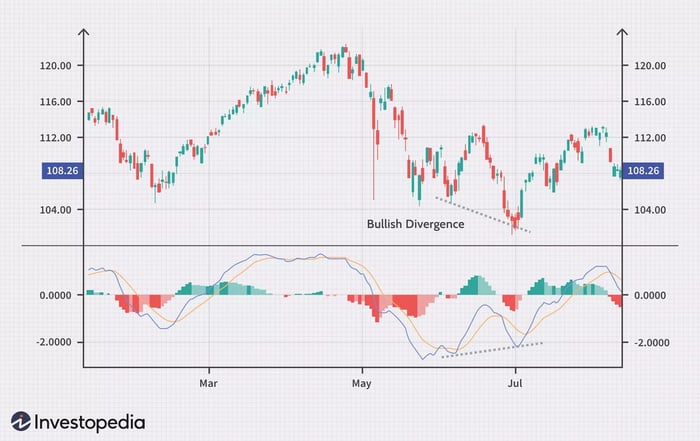

Khi chỉ báo MACD hình thành mức cao hoặc mức thấp khác với mức cao và mức thấp tương ứng trên giá, nó hình thành nên sự phân kỳ.

Phân kỳ tăng xuất hiện khi đường MACD giảm xuống mức thấp nhất, sau đó tăng lên và lại giảm xuống mức thấp nhất tương ứng với hai mức thấp nhất trên giá.

Đây là một tín hiệu xác nhận giá tăng khi xu hướng dài hạn vẫn đang tích cực. Một số nhà giao dịch vẫn sẽ tìm kiếm sự phân kỳ tăng ngay cả trong xu hướng giảm dài hạn, vì chúng có thể báo hiệu xu hướng giảm suy yếu dần.

Tuy nhiên, nó không đáng tin cậy bằng sự phân kỳ tăng trong xu hướng tăng.

Nguồn: Investopedia

Khi đường MACD đạt hai mức cao giữa đợt giá giảm, tương ứng với hai mức giá cao, thì đó là dấu hiệu cho sự phân kỳ giảm.

Sự phân kỳ giảm xuất hiện trong xu hướng giảm dài hạn được coi là tín hiệu xác nhận xu hướng này có khả năng tiếp tục.

Tương tự phân kỳ tăng, một số nhà giao dịch sẽ theo dõi sự phân kỳ giảm trong xu hướng tăng giá dài hạn để xác định sự đảo chiều.

Xem thêm: Các mẫu nến đảo chiều mạnh sẽ cho nhà đầu tư thấy sự biến động về giá trên thị trường. Từ đó, họ có thể đưa ra những quyết định phù hợp với chiến lược đầu tư.

Nguồn: Investopedia

Xác định tình trạng quá mua/ quá bán

Khi đường MACD tăng hoặc giảm nhanh, đó là tín hiệu cho thấy chứng khoán đang bị mua hoặc bán quá mức và sẽ sớm trở lại mức bình thường.

Các nhà đầu tư chứng khoán chuyên nghiệp thường sẽ kết hợp phân tích MACD này với chỉ số sức mạnh tương đối (chỉ số RSI) hoặc các chỉ báo kỹ thuật khác, để xác minh các điều kiện quá mua hoặc quá bán.

Nguồn: Investopedia

Tóm lại…

Đường MACD trong chứng khoán là chỉ báo kỹ thuật phổ biến giúp nhà giao dịch xác định xu hướng giá, sự phân kỳ và hiện tượng quá mua/quá bán.

Tuy nhiên, chỉ báo này vẫn có những hạn chế như đường MACD có thể báo hiệu một sự đảo chiều sẽ xảy ra, nhưng thực tế sau đó sự đảo chiều lại không xảy ra. Từ đó, nhà giao dịch có thể sẽ ra quyết định sai lầm.

Vì vậy, các nhà đầu tư chứng khoán chuyên nghiệp vẫn nên sử dụng kết hợp các công cụ và chỉ báo kỹ thuật khác nhau để đưa ra các quyết định giao dịch sáng suốt.

Tham khảo thêm các chỉ báo kỹ thuật chứng khoán qua bài viết chi tiết của Anfin.

Để đầu tư chứng khoán dễ dàng và thuận tiện, hãy tải ngay App Anfin - Đầu tư chứng khoán trên App Store tại đây hoặc trên Google Play tại đây.

Nguồn tham khảo: investopedia.com

Đầu tư tích lũy đơn giản và nhanh chóng với Anfin

-

Mở tài khoản chỉ mất vài phút

-

Đầu tư tích lũy chỉ từ 10.000đ

-

Học kiến thức và theo dõi tin tức cùng Cộng đồng miễn phí

Đăng ký cập nhật thông tin từ Anfin

Anfin sẽ thường xuyên cập nhật qua email cho bạn những thông tin và bài viết mới nhất.